Après plusieurs mois de travaux concertés avec l’administration fiscale dans le cadre de la rédaction du Bulletin Officiel des Finances Publiques (BOFiP), TECH IN France, première association professionnelle des éditeurs de logiciels à s’être positionnée sur le sujet, se déclare satisfaite de la réforme de l’IP BOX : les éditeurs pourront enfin bénéficier de ce régime favorable à l’innovation, comme toutes les autres entreprises en France.

La réforme française de l’IP Box était en effet attendue de longue date par l’OCDE qui souhaitait voir la France se conformer aux nouvelles exigences internationales en la matière. La mise en conformité de l’ancien régime fiscal a été l’occasion pour le secteur du logiciel d’être éligible à ce régime.

Dès 2018, TECH IN France a mis en place un groupe de travail visant à sensibiliser les décideurs publics aux enjeux spécifiques du secteur. Les résultats ont été au rendez-vous grâce à un dialogue continu et pragmatique, permettant à chacun de comprendre les difficultés engendrées par la mise en place d’un régime fiscal complexe par de nombreux aspects. Le nouveau BOFiP se veut clair et intelligible pour les entreprises : celles-ci sont donc mieux armées pour documenter leur déclaration fiscale, ce qui est par ailleurs synonyme d’une plus grande sécurité juridique.

En effet, le tenant majeur pour tout éditeur est de pouvoir développer son innovation et fiabiliser ses actifs. Qu’ils soient tangibles ou relatifs à la propriété intellectuelle, ces éléments permettent à un acteur d’adresser de nouveaux marchés. Il lui permet ainsi de miser sur l’originalité de ses propres services. C’est pourquoi il devenait primordial d’encourager les entreprises qui mettent particulièrement en avant leur propriété intellectuelle.

L’enjeu de la réforme est de s’assurer que la R&D et la propriété intellectuelle sont localisées sur le même territoire. Le but est ainsi d’éviter toute éventuelle délocalisation de la R&D ou des éléments de propriété intellectuelle vers l’étranger.

Une première Loi de Finances est ainsi venue réformer le régime fiscal de faveur des revenus tirés de brevets. Elle a étendu ce régime dit de « patent box » aux logiciels. Les revenus issus de l’exploitation des brevets ou des logiciels originaux sont soumis à un taux préférentiel d’impôt sur les sociétés de 10%.

De l’aveu des professionnels du secteur, la mesure va dans le bon sens. Et ce, même si le domaine de la propriété intellectuelle s’avère encore compliqué dans le secteur du logiciel qui est le plus souvent soumis au droit d’auteur et non au régime du brevet, à la différence d’autres marchés, jugés plus scientifiques. L’ensemble des acteurs estiment à ce titre que la solution pourrait provenir d’un rapprochement entre milieu de la recherche et monde de l’entreprise.

Toujours est-il que la publication du BOFIP a entériné l’idée de la création d’une véritable IP Box pour le secteur du logiciel. Suite à la réforme fiscale votée en décembre 2018, les entreprises licenciant des logiciels protégés par le droit d’auteur peuvent désormais bénéficier d’un taux réduit d’Impôt sur les sociétés (IS) à 10%.

Une réforme de l’IP Box qui va dans le bon sens

Le nouveau texte vient concerner de nouveaux actifs tels que les logiciels. Et cela, en sus des brevets, des inventions brevetables, des procédés de fabrication industriels. Quant à l’assiette imposable, elle n’est plus issue du revenu brut diminué des frais de gestion. Elle devient le résultat de la multiplication du revenu net avec le ratio Nexus. Ce dernier est le résultat du ratio entre les dépenses de R&D se rattachant à l’actif réalisées directement ou indirectement par une entité non liée et majorée de 30% et d’autre part, l’intégralité des dépenses de R&D ou d’acquisition en lien direct avec l’actif, en principe depuis la création ou l’acquisition de l’actif. Quant au taux d’imposition, qui était de 12,5 ou de 15% selon le régime d’imposition, il passe désormais à 10%.

Jean-Charles Reny, avocat spécialisé en fiscalité de l’innovation (IP Box, CIR…) au sein du cabinet TAJ explique : « Le nexus va capter uniquement les projets de R&D qui ont permis de faire aboutir un projet. Pour ce faire, il demeure important que l’éditeur soit en mesure de délimiter correctement la partie de ces revenus éligibles au nouveau dispositif. Il faut en effet exclure la rémunération des autres actifs. Mais également retirer les coûts marketing, la rémunération de la marque ou bien encore les services centraux ».

Lien entre CIR et IP Box

Pour tisser un lien entre l’IP Box et le CIR, le BOFIP impose en effet de ne retenir que les coûts supportés par l’éditeur relatif à sa R&D. On pense notamment aux dépenses de personnel de recherche, d’externalisation de la R&D, celles d’acquisition d’installations techniques, les coûts des matières premières et fournitures consommées ou bien encore les frais de maintenance des titres de propriété industrielle.

Prendre en considération l’effort de R&D réalisé en France par rapport à l’effort global

L’idée est ainsi de prendre en considération l’effort de R&D réalisé en France par rapport à l’effort global. Il est ainsi possible de mesurer ce mouvement engagé en France (numérateur) auquel on ajoute la R&D externalisée dans le groupe. Un dernier volet baptisé Nexus. Celui-ci est incrémental dans la mesure où chaque année, le ratio des dépenses augmente mais la propriété intellectuelle, quant à elle, est calculée sur les 3 années suivantes.

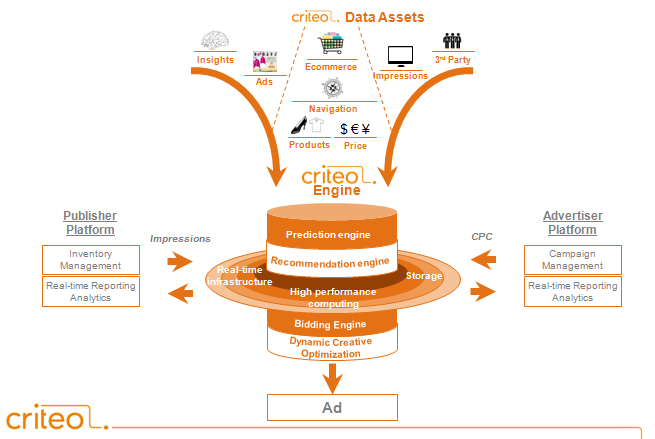

Maïté Melaye-Olivier, Directrice Fiscale Groupe de Criteo explique : « Il est primordial que chaque éditeur propose une délimitation sérieuse de ses activités. Cela permet de montrer ce qui entre ou non dans le champ de l’IP Box. Il vous faudra donc isoler les familles de produits par fonctionnalités. Il demeure important de fournir une documentation riche, sans quoi des sanctions peuvent être prononcées ».

Une position soutenue par le Directeur de la Propriété intellectuelle d’Amadeus, Jean-François Cases : « Je recommande vivement aux éditeurs de produire une documentation riche sur le sujet. Il leur faut prouver l’originalité de leurs créations logicielles afin de prouver qu’elles sont couvertes par de la PI. Sans quoi des amendes pourraient être infligées. L’IP Box induit donc un coût d’entrée, notamment pour réaliser la documentation justificative. Mais il confère un avantage à long terme pouvant s’avérer intéressant pour les sociétés qui innovent et entreprennent des démarches sérieuses pour sa mise en place ».

Dans la mesure où la notion de droit d’auteur couvre facilement le logiciel, les responsables de la R&D vont donc devoir créer des « familles de produits » afin de réellement documenter l’histoire du logiciel. Et ce, en prenant en compte les différentes moutures et mises à jour de ce dernier.

L’exemple américain

La solution de l’IP Box n’est pas originale à la France. Les Etats-Unis ont également opté pour une solution similaire sous les termes FDII et GILTI. Ces mesures résolument incitatives permettent de verrouiller la localisation des actifs incorporels sur le territoire. La première permet une déduction d’impôt sur les sociétés effectif de 13% (16% à compter de 2026). Le système est applicable en ce qui concerne les bénéfices tirés de l’exploitation d’actifs incorporels américains. Ces derniers doivent avoir contribué à des exportations auprès de clients étrangers.

Quant au GILTI, il autorise les Etats-Unis à imposer les profits que des filiales étrangères de sociétés américaines tirent d’actifs incorporels qu’elles détiennent. Le mécanisme devient ainsi applicable si ces profits sont jugés insuffisamment imposés. Ces revenus font alors l’objet d’une déduction spéciale au titre de la FDII de 50% jusqu’en 2025 et de 37,5% à compter de 2026. Le taux effectif d’imposition du GILTI s’élève donc à 10,5% (13% en 2026).

Force est de constater que ces sociétés bénéficient d’un crédit d’impôt correspondant à 80 % des impositions acquittées à l’étranger. Et ce, sur les revenus ciblés par le GILTI. Comme le signale le rapport du gouvernement sur le sujet, l’objectif de « cette imputation partielle des impôts étrangers est de rendre les sociétés américaines plus sensibles à l’impôt payé à l’étranger (dans le but, là aussi, de renforcer l’attractivité américaine) ».

Olivier Robillart